华夏银行不良承压 2017年末核心一级资本充足率逼近8%-凯发k8国际版官网

作者:admin日期:2024-11-11 09:25:04浏览:115 分类:资讯

每经记者 冷辉 每经编辑 杨军

日前,华夏银行发布了2017年年报。年报显示,2017年,华夏银行不良贷款率上升了0.09个百分点达到了1.76%,同比增长5.39%。在今年“五一”劳动节假期之后a股开盘的首个交易日,华夏银行5月2日当天股价下跌2.64%。

除了不良压力之外,《每日经济新闻》记者注意到,华夏银行的拨备覆盖率2015~2017年已是连续三年下降,2017年末为156.51%,逼近监管红线;其核心一级资本充足率为8.26%,也存在一定的资本补充压力。

《每日经济新闻》记者通过电话、邮件、传真等渠道多次联系华夏银行方面表明采访需求,并发送了采访提纲,但截至发稿,尚未收到华夏银行的回复。

不良余额、不良率双升

华夏银行2017年年报显示,最近三年公司资产利润率、资本利润率、拨备覆盖率持续下滑,2015~2017年资产利润率从0.98%降至0.82%,资本利润率从17.19%降至12.36%,拨备覆盖率从167.12%降至156.51%,逼近监管红线。与此对应,2015~2017年华夏银行不良贷款率则连续三年上升,从1.52%到1.67%,再到2017年的1.76%。

2017末,华夏银行(集团)不良贷款余额为245.97亿元,比上年末增加42.49亿元;关注类贷款余额为641.31亿元,比上年末增加129.76亿元,关注类贷款率为4.60%,比上年末上升0.40个百分点。

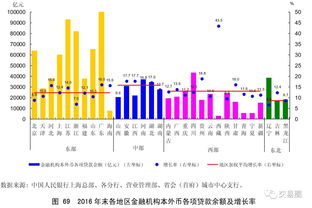

华夏银行在2017年年报中表示,报告期末,本集团不良贷款行业主要集中在批发和零售业、制造业、采矿业,不良贷款率分别为4.98%、3.89%、3.39%,分别比上年末上升0.45、0.34、0.44个百分点。不良贷款地区主要集中在华南、华中、华北及东北地区,其中华南及华中地区不良贷款率为1.99%,比上年末上升0.04个百分点,华北及东北地区不良贷款率为1.88%,比上年末上升0.22个百分点。

华夏银行称,目前国内整体经济环境由高速增长转向高质量发展阶段,尽管出现向好迹象,但在去杠杆和环境污染整治等政策背景下,部分区域、行业信用风险仍将进一步释放,银行业信用风险管控压力依然较大。

一位大学金融证券研究所所长表示,华夏银行2017年1.76%的不良率尚可,但其近三年来拨备覆盖率持续下滑、不良率持续上升的信号有些糟糕,其同时也在处置不良贷款,但未来可能面临不良率继续上升的压力。

面临较大资本补充压力

平安证券点评华夏银行2017年年报称,逾期贷款同比双降但偏离度仍较高,拨备接近监管红线。公司2017年不良率为1.76%,同比2016年提升9bp,环比提升6bp。主要源于公司不良认定趋严,逾期90 /不良的比例由2016年的225.21%下降至190.94%,偏离度仍处较高水平。生成端来看,经测算2017年加回核销不良生成率1.07%,较上年小幅提升3bp。逾期贷款同比2016年下降2.97%,环比2017h1下降11.87%。公司仍存在一定不良压力,拨备覆盖率也降低至156.51%,接近监管红线。公司2017年核心一级资本充足率8.26%,同比小幅下滑了0.17个百分点,存在一定的资本补充压力。

申万宏源研究则对此表示,华夏银行资产质量压力较大,风险仍在加速暴露阶段,2017年四季度华夏银行不良规模、核销规模均明显上升。华夏银行季度间不良处置偏传统(一三季度低、二四季度高),四季度风险暴露较为集中。从先行指标来看,2017年下半年逾期类贷款有所压降,关注类贷款规模和占比大幅提升,未来不良压力仍存。

此外,申万宏源研究表示华夏银行不良认定标准有所改善,但仍弱于同业。2017年下半年华夏银行不良/90以上逾期环比提高12.1%至52.4%,不良/90以上逾期缺口仍存,在上市银行中为最低水平。拨备覆盖率小幅下滑,逼近监管红线。受加大不良贷款核销力度影响,2017年四季度华夏银行拨备覆盖率季度环比下降3.3个百分点至156.5%,考虑到未来不良风险进一步暴露,拨备计提承压。

苏宁金融研究院高级研究员赵卿则认为,拨备要求方面,因为在2018年新政策出台后,拨备覆盖率从150%的要求调整为120%~150%,所以对银行而言有了一定调整空间,银行可以根据自己的情况调整。此外,股份制行和城商行的资本充足率仍处于较低水平,两类银行共16家,其中有9家银行的核心一级资本充足率低于9%,华夏银行和南京银行的资本充足水平在股份制行和城商行中处于最低水平,二者的核心一级资本充足率分别仅为8.26%、7.99%,面临较大的资本补充压力。

- 上一篇:资本结构理论包括哪些 具体有这些

- 下一篇:已经是最后一篇了

猜你还喜欢

- 11-11 华夏银行,华夏银行信用卡

- 11-11 华夏银行报告:大数据技术在银行业应用中的优势与难题

- 11-10 华夏银行厦门违规 分行长季春泉遭取消高管资格10年

- 11-11 抗击疫情·银行业在行动:华夏银行合肥分行多措并举坚决打赢疫情防控狙击战

- 11-11 华夏银行获批发行100亿元绿色金融债券

- 11-11 华夏银行郑州分行开展客户车辆消毒服务

- 11-11 华夏银行回应被罚:已按要求完成绝大部分问题整改

- 11-11 直击民生痛点,华夏银行推“工资宝”成农民工护航神器

- 11-11 上市银行阅兵:华夏银行增速垫底 江阴不良率最高

- 11-11 优化服务繁化简,甘心为您助发展——华夏银行优化企业开户服务

- 11-11 华夏银行掉队:不良率连续5年攀升 净利润增速垫底

- 10-29 华夏银行宁波分行违规聘任高管并实际履职 被罚20万元

- 最近发表

- 随机文章

- 凯发k8国际版官网的友情链接

取消回复欢迎 你 发表评论: